Pues no sé…

No es lo que suelo hacer habitualmente, pero como en este caso resulta que el comentario de un lector yu mis propias inquietudes van en la misma dirección, me animo a comentar el asunto y someterlo al juicio, o la reflexión de todos.

Decía Dabeman lo siguiente en un comentario ( su texto va en cursiva):

– El principal factor de este euríbor tan bajo es la desmedida liquidez que el BCE está soltando a bancos para que la traspasen a gobiernos que la consumen en mantener sus estructuras ineficientes e improductivas.

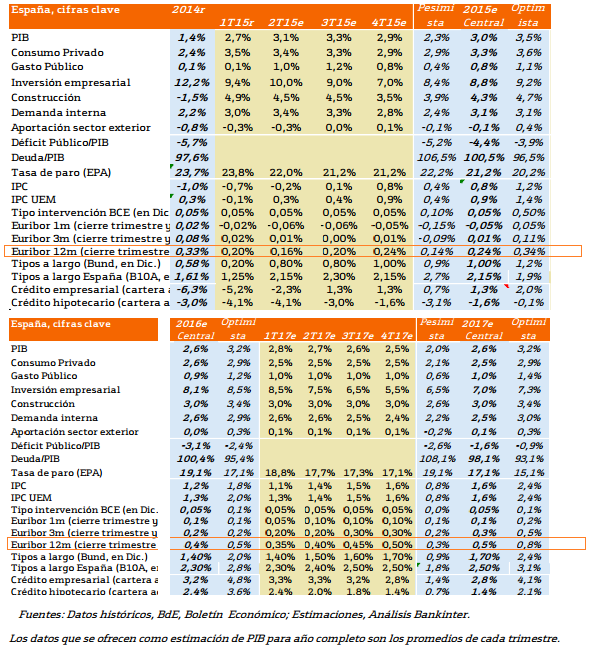

Pues yo creo que no exactamente. Si miramos la evolución del Euríbor, creo que podemos ver que su descenso es muy anterior a la ronda de Quantittive Easing decretada por Draghi. O dicho de otro modo, sí se trata de liquidez inducida, pero no directamente, sino cargándose prácticamente el mercado interbancario, pues a nadie le interesa ir a pedir dinero a otro banco cuando se lo puede pedir prestado al propio banco emisor a precios ridículos. La principal consecuencia de esto es que a los bancos tampoco les interesa una puñeta el dinero de los ahorradores, pues nuestra cuenta corriente ya no es ni mucho menos un factor clave para sus operaciones. Y lo que es peor: tampoco les interesa gran cosa arriesgar su dinero en hipotecas, porque la gran jugada está en pedir prestado al BCE para luego prestar ese dinero a los gobiernos a través de la deuda pública con un diferencial importante.

Es un juego siniestro: el BCE presta a los bancos para que luego estos lo inviertan en deuda pública que acaba en manos del BCE en forma de garantías. No sé lo que opinará Dabeman sobre esto (espero leerlo), pero tengo la impresión de que alguien está hinchando una enorme burbuja sin ningún respaldo real… Ni siquiera tulipanes, vaya…

– Ante tal situación de liquidez la subida de inflación debería ser acorde a la laxitud del BCE, pero eso no ocurre porque 1/ la demanda sigue muy contraida y 2/ la liquidez del BCE no llega a los ciudadanos (se la quedan los gobiernos).

Estamos de nuevo ante el punto anterior, quizás porque la crisis no es de liquidez, sino de demanda. Sé que es un ejemplo tonto, pero ¿cuántos puentes más se vana construir por mucho que baje el hierro? ¿Cuántas hogazas más vamos a comer por mucho que baje el pan? En cambio, los Gobiernos, tienen un apetito desmedido de crédito para sostener sus estructuras, unas estructuras que cada día se desvelan más extractivas. De todos modos, la liquidez no puede llegar a los ciudadanos si lo que estos ciudadanos producen no aporta riqueza real. Es importante recordar que está tirado crear empleo (barrer la raya blanca de las autopistas), pero lo difícil es generar riqueza…

– la política tan laxa de liquidez del BCE no puede extenderse indefinidamente. Si lo hace, la devaluación del € sería un problemón, entre otros porque nuestra balanza de importación energética es deficitaria. Si no lo hace y corta la liquidez antes de una reactivación sólida de la demanda (que no se observa ni de lejos) la subida del euríbor está garantizada con la consecuente leche que se llevarán los hipotecados.

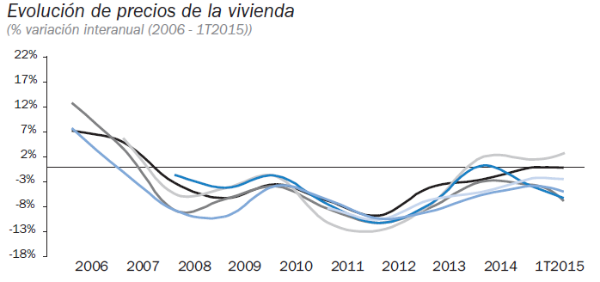

La gran pregunta que algunos se hacen es ¿por qué esa política no puede extenderse indefinidamente? Si inyectando dinero a espuertas estamos en deflación (-0,4% IPC agosto) y todo el mundo se halla en medio de una descomunal guerra de divisas, ¿quién será el primero que deje de bailar? No hay inflación alguna, ni devaluación posible cuando unas monedas fluctúan frente a otras que están haciendo lo mismo. Lo único que hay es una enorme burbuja de activos, especialmente financieros, con unas bolsas de valores enormemente sobrevaloradas. El primero que grite que el rey está desnudo se meterá un batacazo de impresión, con lo que todos tienen maravillosos incentivos para seguir callados y bailando en torno a las sillas.

El problema de los hipotecados es ese precisamente: que no hay inflación, que reduciría anualmente el valor de sus deudas, sino todo lo contrario. Y esa es una piedra dura de roer.

En definitiva, que esto parece una bomba de relojería y la posición del BCE una escena de Misión Imposible en la que hay que cortar el cable adecuado en el momento justo si no quiere volar por los aires.

Lo malo, respondo aquí, es que antes de que lleguen los artificieros puede suceder cualquier accidente…

El euribor de septiembre baja hasta 0,154%. Este dato lo confirmará el Banco de España en los próximos días, pero ya podemos realizar los cálculos para las próximas revisiones de las hipotecas a los que nos toque en septiembre.

El euribor de septiembre baja hasta 0,154%. Este dato lo confirmará el Banco de España en los próximos días, pero ya podemos realizar los cálculos para las próximas revisiones de las hipotecas a los que nos toque en septiembre.

El euribor en septiembre de momento baja respecto al mes anterior. La media de su valor mensual es de 0,158%, ¿Cómo cerrara este mes?.

El euribor en septiembre de momento baja respecto al mes anterior. La media de su valor mensual es de 0,158%, ¿Cómo cerrara este mes?.