La cosa no anda mal del todo: el número de ejecuciones hipotecarias sobre viviendas habituales se situó en 5.959 en el tercer trimestre de este años 2015, lo que supone una disminución de un 12,4% respecto al mismo periodo de 2014. Son datos del Instituto Nacional de Estadística, que aclara que una cosa son las ejecuciones y otra muy distinta los desahucios. Hay que decirlo para que no se confundan términos.

Según estos mismos datos, en el tercer trimestre se iniciaron 19.403 ejecuciones hipotecarias, un 17,8% menos que en 2014 . De estas, 18.344 afectaron a fincas urbanas 1.059 a fincas rústicas.

Dentro de las fincas urbanas, 11.584 ejecuciones correspondieron a viviendas, el 59,7% del total de ejecuciones, lo que acumula un descenso del 15,6% respecto a la del mismo periodo de 2014.

Y ya de la que estamos metidos en harina estadística, desglosamos: dentro de lo que son viviendas, las ejecuciones hipotecarias sobre viviendas de personas físicas sumaron 7.590 en el tercer trimestre (-13,8% interanual), de las que 5.959 son viviendas habituales de personas físicas y 1.631 no son residencia habitual de los propietarios. Estas últimas bajaron un 18,4% respecto al tercer trimestre de 2014.

Por su parte, las ejecuciones hipotecarias sobre viviendas de personas jurídicas totalizaron 3.994 en el tercer trimestre, un 18,9% menos que en el mismo periodo del año pasado. Las viviendas de personas jurídicas son aquellas cuyo propietario es una empresa, sociedad, etc.

Como según el INE en España hay 18.378.100 viviendas familiares, las ejecuciones hipotecarias afectaron al 0,03% de todo el parque existente, lo que vine a ser un tres por mil. Este dato me parece especialmente curioso, y especialmente bien buscado si lo que se busca es optimismo…

Y ya para acabar este desglose, hay que decir que del total de ejecuciones hipotecarias sobre viviendas registradas en el tercer trimestre, 9.971 afectaron a viviendas usadas, mientras que las ejecuciones sobre viviendas nuevas sumaron 1.613.

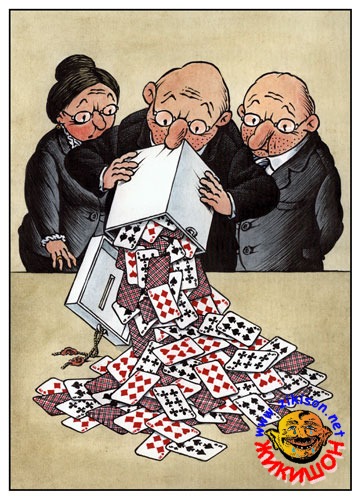

El dato que más nos debería hacer reflexionar es la época en que se firmaron la mayor parte de las hipitecas que ahora han resultado fallidas: el 20,3% de las ejecuciones hipotecarias iniciadas sobre viviendas corresponde a hipotecas firmadas en 2007, el 17,2% a hipotecas suscritas en 2006 y el 11,3% a hipotecas firmadas en 2008.

¿Os dice algo?

A mí sí: los años de la locura y el sálvese quien pueda…