El sistema de amortización francesa es uno de los métodos más utilizados para el pago de préstamos, especialmente en hipotecas. Este sistema se caracteriza por tener cuotas fijas que se mantienen constantes a lo largo del tiempo, lo que proporciona una gran previsibilidad para los prestatarios. En este artículo, exploraremos en detalle cómo funciona este sistema, sus componentes y las implicaciones que tiene para quienes optan por él.

¿Qué es la Amortización?

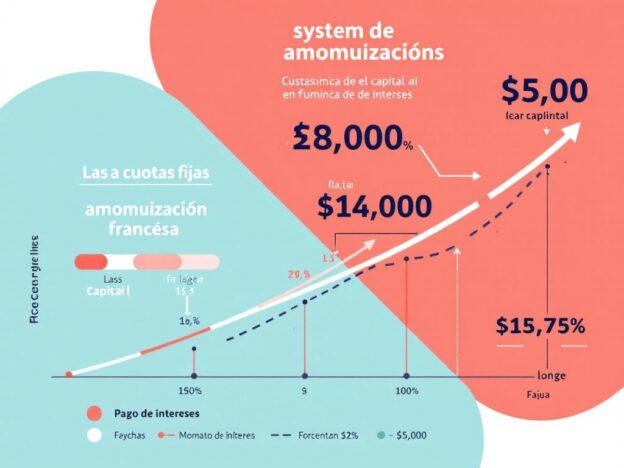

Antes de profundizar en el sistema francés, es importante entender el concepto de amortización. La amortización es el proceso mediante el cual un préstamo se va pagando en cuotas periódicas que incluyen tanto capital como intereses. A lo largo del tiempo, la proporción de capital en cada cuota aumenta, mientras que la parte correspondiente a los intereses disminuye.

Características del Sistema de Amortización Francesa

El sistema de amortización francesa se basa en una serie de características que lo hacen único. En primer lugar, las cuotas se calculan de tal manera que el prestatario pague una cantidad fija cada mes durante la duración del préstamo. Esto contrasta con otros métodos, como el sistema alemán, donde las cuotas varían a lo largo del tiempo.

Otra característica importante es que, al principio del préstamo, la mayor parte de la cuota se destina a pagar intereses, mientras que en las últimas cuotas, la mayor parte se destina a la amortización del capital. Esta estructura se debe a que los intereses se calculan sobre el saldo pendiente de la deuda, que es mayor al inicio del préstamo.

Cálculo de las Cuotas

El cálculo de la cuota mensual en el sistema de amortización francesa se realiza mediante una fórmula que tiene en cuenta el monto del préstamo, la tasa de interés y el número de pagos. La fórmula es la siguiente:

Cuota = (Capital * Tasa de Interés) / (1 – (1 + Tasa de Interés)^-Número de Pagos)

Donde la tasa de interés se debe expresar en forma decimal. Por ejemplo, si el préstamo tiene un monto de 100,000 euros, una tasa de interés del 5% y se pagará en 20 años, la cuota mensual se calculará utilizando esta fórmula, resultando en una cuota fija que el prestatario deberá abonar cada mes.

Ventajas del Sistema de Amortización Francesa

Una de las principales ventajas del sistema de amortización francesa es la estabilidad que proporciona al prestatario. Al tener cuotas fijas, los prestatarios pueden planificar su presupuesto mensual sin sorpresas. Esto es especialmente útil en un entorno económico donde las tasas de interés pueden fluctuar.

Además, la estructura de pago permite que el prestatario se familiarice con el proceso de amortización. Con el tiempo, el prestatario puede observar cómo disminuye el saldo de su deuda, lo que puede ser motivador.

Desventajas del Sistema de Amortización Francesa

A pesar de sus ventajas, el sistema de amortización francesa también tiene desventajas. Una de ellas es que, al principio del préstamo, el prestatario paga más en intereses que en capital, lo que puede ser desalentador para algunos. Esto significa que, si el prestatario decide pagar el préstamo anticipadamente, podría no beneficiarse de una reducción significativa en el total de intereses pagados.

Otra desventaja es que, al final del período de amortización, el prestatario puede haber pagado una cantidad considerable en intereses, lo que puede hacer que el costo total del préstamo sea más alto en comparación con otros sistemas de amortización.

Implicaciones para los Prestatarios

Los prestatarios que eligen el sistema de amortización francesa deben ser conscientes de las implicaciones de este método. La previsibilidad de las cuotas puede ser una ventaja, pero también es esencial considerar el costo total del préstamo. Un prestatario debe evaluar sus finanzas y decidir si este sistema se ajusta a sus necesidades a largo plazo.

Es recomendable que los prestatarios realicen simulaciones y comparaciones con otros sistemas de amortización para tomar decisiones informadas. Hablar con un asesor financiero puede ser útil para entender mejor los pros y contras del sistema francés y encontrar la opción más adecuada.

Conclusión

El sistema de amortización francesa es una opción popular para quienes buscan estabilidad en sus pagos mensuales. Si bien tiene sus ventajas y desventajas, entender cómo funciona es fundamental para cualquier prestatario. Al conocer cómo se calculan las cuotas y las implicaciones a largo plazo, los prestatarios podrán tomar decisiones más informadas y adaptadas a sus necesidades financieras.