El IPC se situa en -0,5% después de que este mes de agosto los precios subieran un 0,2 respecto al mes anterior de julio.

El IPC se situa en -0,5% después de que este mes de agosto los precios subieran un 0,2 respecto al mes anterior de julio.

Ocio y cultura, la subida más notable

El alza mensual de agosto se ha debido sobre todo, a la subida en el grupo de Ocio y cultura en un 1% y al grupo de Hoteles, cafés y restaurantes, que registró un alza mensual del 0,8%.

Por rúbricas, destacan las subidas mensuales de Frutas frescas (3,2%), Pescado fresco y congelado (2,3%), Transporte público interurbano (1,5%), Turismo y hostelería (1,3%), Calefacción, alumbrado y distribución de agua (1,1%) y Carne de ovino (0,5%).

En términos interanuales, los productos que más incrementaron los precios corresponden a Transporte público interurbano (7,1%), Frutas en conserva y frutos secos (5,2%), Educación universitaria (3,3%), Pescado fresco y congelado (3,2%), Crustáceos, moluscos y preparados de pescado (2,8%) y Leche (2,4%).

Pero baja Vestido y calzado

Por otro lado, protagonizan los descensos mensuales Calzado y sus reparaciones (-1,4%), Vestido (-1,2%), Bienes y servicios relativos a los vehículos (-0,8%), Equipos y soportes audiovisuales, fotográficos e informáticos (-0,7%), Artículos recreativos y deportivos; floristería y mascotas (-0,6%) y Artículos de uso personal (-0,4%).

Por rúbricas, los descensos mensuales más pronunciados de precios correspondieron a Legumbres y hortalizas frescas (-3%), Patatas y sus preparados (-2,2%), Prendas de vestir de niño y bebé (-2%), Calzado de niño (-1,7%), Calzado de hombre (-1,6%) y Prendas de vestir de mujer (-1,3%).

Anualmente el abaratamiento lo encabeza Patatas y sus preparados (-25,1%), Frutas frescas (-16,9%), Aceites y grasas (-15,1%), Azúcar (-9,8%), Comunicaciones (-6%) y Objetos recreativos (-5%).

Por comunidades autónomas, dieciseis de ellas elevaron sus precios en agosto respecto a julio. A la cabeza de esta lista estaría Andalucía (0,2%), La Rioja (0,2%), Euskadi (0,2%) y Madrid (0,2%).

El IPC en las comunidades autónomas quedaría asi:

| Autonomía |

Variación mensual |

Variación anual |

| Andalucía |

0,2% |

-0,8% |

| La Rioja |

0,2% |

-0,7% |

| Euskadi |

0,2% |

-0,3% |

| Madrid |

0,2% |

-0,3% |

| Galicia |

0,2% |

-0,4% |

| Com. Valenciana |

0,2% |

-0,6% |

| Cataluña |

0,2% |

-0,1% |

| Melilla |

0,2% |

-0,6% |

| Castilla y León |

0,2% |

-0,7% |

| Cantabria |

0,2% |

-0,6% |

| Aragón |

0,2% |

-0,6% |

| Asturias |

0,2% |

-0,7% |

| Ceuta |

0,1% |

-0,6% |

| Murcia |

0,1% |

-0,9% |

| Extremadura |

0,1% |

-1,1% |

| Castilla La Mancha |

0,1% |

-1% |

| Islas Baleares |

0% |

0% |

| Canarias |

0% |

-0,7% |

| Navarra |

-0,2% |

-0,8% |

Por su parte la inflación subyacente, que no incluye los precios de los productos energéticos ni de los alimentos elaborados, bajó anualmente hasta situarse en 0%.

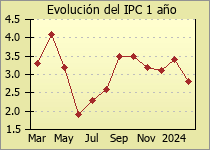

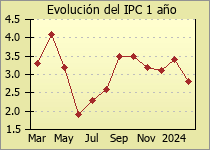

Pulsa en Evolución del IPC para ver todo el historial del IPC

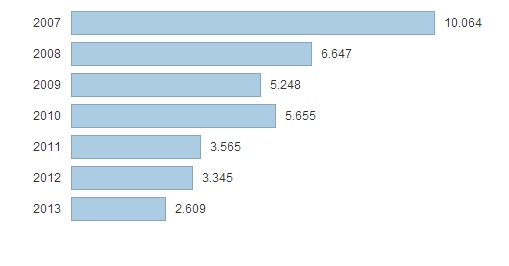

El euribor de septiembre baja hasta 0,362%. Este dato lo confirmará el Banco de España en los próximos días, pero ya podemos realizar los cálculos para las próximas revisiones de las hipotecas a los que nos toque en septiembre.

El euribor de septiembre baja hasta 0,362%. Este dato lo confirmará el Banco de España en los próximos días, pero ya podemos realizar los cálculos para las próximas revisiones de las hipotecas a los que nos toque en septiembre.

El euribor en septiembre de momento baja respecto al mes anterior. La media de su valor mensual es de 0,378%, ¿Cómo cerrara este mes?.

El euribor en septiembre de momento baja respecto al mes anterior. La media de su valor mensual es de 0,378%, ¿Cómo cerrara este mes?.

El IPC se situa en -0,5% después de que este mes de agosto los precios subieran un 0,2 respecto al mes anterior de julio.

El IPC se situa en -0,5% después de que este mes de agosto los precios subieran un 0,2 respecto al mes anterior de julio.