A vueltas con la hipoteca

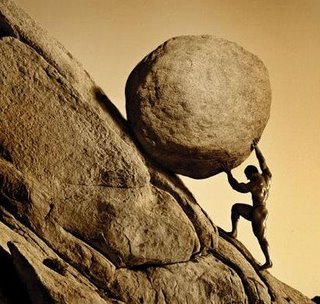

Está claro que el ser humano es el único animal que tropieza dos veces con la misma piedra, eso ya lo sabíamos, pero lo que desconocíamos era que las entidades financieras, esas deidades incapaces de equivocarse, en su contra, al menos, también podían tropezar otra vez con la misma piedra.

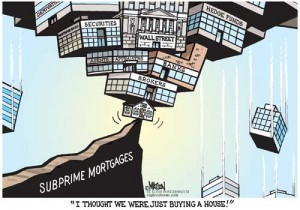

Si esta crisis que aún nos sigue golpeando comenzó por la irresponsabilidad de las entidades financieras, que antepusieron la venta de productos financieros a la responsabilidad corporativa, y por su empeño en conceder hipotecas por encima del 100% de valor de tasación de las viviendas, lo cuál estalló en cuanto la burbuja inmobiliaria comenzó a desinflarse, ahora todo apunta a que están volviendo a cometer el mismo error.

Una forma de actuar que ya veníamos meses viendo cuando se trataba de viviendas en posesión de las entidades financieras, como consecuencia de procesos de embargo hipotecario, pero que ahora comenzamos a ver para clientes en general.

Son varias entidades, como Ibercaja, por ejemplo, las que han comenzado a lanzar sus hipotecas por el 100% del valor de tasación. Eso sí, las restricciones que ahora exigen son mucho mayores que las previas a la crisis.

Están compensando el riesgo en el que incurren con esos 20 puntos porcentuales de financiación adicionales, con un tipo de interés más elevado, generalmente en los primeros períodos, o bien con una mayor vinculación con la entidad.

De esa manera intentan generar los ingresos suficientes al inicio de la vida del préstamos que les pueda compensar en caso de que se produzca un embargo en situación de pérdida patrimonial.

En definitiva, las entidades financieras están tropezando con la misma piedra, pero ésta es ahora más pequeña y hará menos daño, aunque sorprende que se estén planteando una solución hipotecaria que ha colapsado el sistema financiero y económico internacional, algo que todavía hoy estamos sufriendo los ciudadanos anónimos con una hipoteca a nuestras espaldas.

Porque, si bien es cierto que lo están haciendo con alguna restricción adicional, también es cierto que están comenzando a conceder hipotecas por el 100% del valor de tasación, olvidándose ya del 80% que parecía ser el límite hasta ahora.