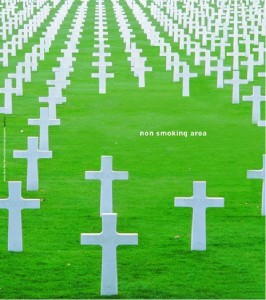

cementerio ecológico

Lo malo de las cuentas y de las matemáticas es que cuando no cuadran, se nota.

El Gobernador del Banco de España ha ordenado que se verifiquen las cuentas presentadas por los bancos tras sospechar que han ocultado un mínimo de 80.000 millones de euros de crédito promotor en los informes remitidos al cierre de 2010.

O sea, que los bancos, por separado, han declarado unas cantidades de dinero prestadas a promotores inmobiliarios y esas, al sumarlas, no cudran con las cantidades que el Banco de España tenía previstas en riesgos, por anteriores datos.

El total de lo que hay declarado entre crédito promotor y constructor suma la escalofriante cifra de 439.000 millones, lo que podría dejar en el limbo de los euros un mínimo de 80.000 millones, como decía antes, y un máximo de 200.000.

Este tipo de noticias no ayudan ni a aumentar la credibilidad del sistema bancario español ni mucho menos a hacernos pensar que la salida de la crisis está cercana.

La pregunta que yo me hago, porque sé que el dinero no desaparece es: ¿Dónde demonios está toda esa pasta?, ¿quién la tiene?, ¿qué ha ocurrido con ella? La riqueza se destruye, pero el dinero no. Así que por favor, a mí me lo expliquen.

Por lo demás, ya sabéis lo que podemos esperar en las próximas fechas quienes vayamos a pedir un crédito o una hipoteca.