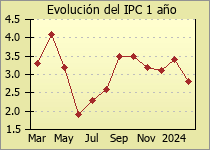

El IPC (Indice de Precios al Consumo) situó en marzo su tasa anual en el -0,1%, una décima por debajo de la del mes de febrero, según los datos publicados hoy por el INE (Instituto Nacional de Estadística).

El IPC (Indice de Precios al Consumo) situó en marzo su tasa anual en el -0,1%, una décima por debajo de la del mes de febrero, según los datos publicados hoy por el INE (Instituto Nacional de Estadística).

Vestido y calzado, la subida más notable

El alza mensual de marzo se ha debido sobre todo, a la subida en el grupo de Vestido y calzado en un 4,2% y al grupo de Hoteles, cafés y restaurantes, que registró un alza mensual del 0,3%.

Por rúbricas, destacan las subidas mensuales de Calzado de niño (7,7%), Complementos y reparaciones de prendas de vestir (6,8%), Prendas de vestir de niño y bebé (5,6%), Prendas de vestir de hombre (4,9%), Calzado de hombre (4,4%) y Prendas de vestir de mujer (3,3%).

En términos interanuales, los productos que más incrementaron los precios corresponden a Frutas en conserva y frutos secos (6,5%), Leche (4,3%), Crustáceos, moluscos y preparados de pescado (3,4%), Tabaco (3,4%), Educación universitaria (3,3%) y Transporte público interurbano (3,2%).

Pero baja Alimentos y bebidas no alcohólicas

Por otro lado, protagonizan los descensos mensuales Alimentos (-0,7%), Equipos y soportes audiovisuales, fotográficos e informáticos (-0,5%), Bienes y servicios relativos a los vehículos (-0,3%), Artículos de uso personal (-0,2%), Libros, prensa y papelería (-0,2%) y Herramientas y accesorios para casa y jardín (-0,1%).

Por rúbricas, los descensos mensuales más pronunciados de precios correspondieron a Pescado fresco y congelado (-4,2%), Frutas frescas (-2,9%), Aceites y grasas (-2,4%), Legumbres y hortalizas frescas (-1,5%), Patatas y sus preparados (-1%) y Azúcar (-1%).

Anualmente el abaratamiento lo encabeza Comunicaciones (-6,9%), Aceites y grasas (-5,1%), Objetos recreativos (-4,6%), Azúcar (-4,6%), Huevos (-2,6%) y Esparcimiento (-2,2%).

Por comunidades autónomas, dieciocho de ellas elevaron sus precios en marzo respecto a febrero. A la cabeza de esta lista estaría Ceuta (1%), Melilla (0,6%), Andalucía (0,4%) y Canarias (0,3%).

El IPC en las comunidades autónomas quedaría asi:

| Autonomía |

Variación mensual |

Variación anual |

| Ceuta |

1% |

0,3% |

| Melilla |

0,6% |

-0,8% |

| Andalucía |

0,4% |

-0,1% |

| Canarias |

0,3% |

-0,4% |

| Euskadi |

0,3% |

0,2% |

| Navarra |

0,3% |

-0,7% |

| Com. Valenciana |

0,2% |

-0,3% |

| Madrid |

0,2% |

-0,3% |

| Galicia |

0,2% |

0% |

| Extremadura |

0,2% |

-0,6% |

| Cataluña |

0,2% |

0,1% |

| Castilla La Mancha |

0,2% |

-0,3% |

| Castilla y León |

0,2% |

-0,1% |

| Asturias |

0,1% |

-0,3% |

| Murcia |

0,1% |

-0,3% |

| La Rioja |

0,1% |

-0,2% |

| Aragón |

0,1% |

-0,4% |

| Islas Baleares |

0,1% |

0,3% |

| Cantabria |

0% |

-0,1% |

Por su parte la inflación subyacente, que no incluye los precios de los productos energéticos ni de los alimentos elaborados, bajó anualmente hasta situarse en 0%.

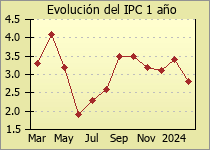

Pulsa en Evolución del IPC para ver todo el historial del IPC

El euribor de abril sube hasta 0,604%. Este dato lo confirmará el Banco de España en los próximos días, pero ya podemos hacer los cálculos para las próximas revisiones de las hipotecas a los que nos toque en abril.

El euribor de abril sube hasta 0,604%. Este dato lo confirmará el Banco de España en los próximos días, pero ya podemos hacer los cálculos para las próximas revisiones de las hipotecas a los que nos toque en abril.

El euribor en abril de momento sube respecto al mes anterior. La media de su valor mensual es de 0,599%, ¿Cómo cerrara este mes?.

El euribor en abril de momento sube respecto al mes anterior. La media de su valor mensual es de 0,599%, ¿Cómo cerrara este mes?.

El IPC (Indice de Precios al Consumo) situó en marzo su tasa anual en el -0,1%, una décima por debajo de la del mes de febrero, según los datos publicados hoy por el INE (Instituto Nacional de Estadística).

El IPC (Indice de Precios al Consumo) situó en marzo su tasa anual en el -0,1%, una décima por debajo de la del mes de febrero, según los datos publicados hoy por el INE (Instituto Nacional de Estadística).