Comprar vivienda es quizás el proyecto más grande de nuestras vidas, algunos podrán considerarlos como un sueño.

Lo primero que debemos considerar para adquirir o comprar una vivienda debe ser de cuanto disponemos de capital, si no disponemos del monto total de la vivienda, podemos efectuar un préstamo o tramitar una hipoteca, que estará basada en tu historial de crédito, ingresos anuales y deudas, después de la revisión a tu historial crediticio la institución bancaria te otorgará una pre-aprobación, y finalmente te indicará el monto especifico.

Si no contemplamos bien la manera de efectuar los pagos de la hipoteca o si no cuentas con la solvencia suficiente para poder efectuar el pago de las mensualidades, al adquirir vivienda podemos caer en una dificultad económica debido a que quizás no podamos liquidarla. Al efectuar el cálculo para el pago deberás contemplar los gastos de tramitación, impuestos y papeleo pueden ser de 15% a 20%, más del valor de la propiedad.

Cuando sepamos de cuanto se dispone, podemos tomar decisiones como que tipo de vivienda nos gustaría, cuantas habitaciones, baños, con patio, estacionamiento para auto, etc.

La ubicación es uno de los puntos también importantes, debido a que le proporcionan plusvalía a tu inmueble, revisa la accesibilidad para llegar, si está en un punto muy lejano de los servicios públicos y privados; del trabajo, la seguridad y las vialidades la plusvalía será menor que la de un lugar bien ubicado.

Investiga cuales son los planes de desarrollo urbano, que a futuro le puedan dar valor a tu propiedad; ejemplo: si en los planes de desarrollo se planea que a futuro se colocará un centro comercial, en tanto lo construyen no notarás mucho aumento en el costo de tu vivienda, pero en cuanto la obra se concluya notarás que aumenta mucho el valor.

El entorno, recordemos que a nuestra vivienda podremos hacerle modificaciones internas y de mejora en el diseño y los acabados, pero no podemos cambiar el estilo de vida, debemos observar los vecinos, si procuran tener sus casas arregladitas y les dan mantenimiento, si cerca de la casa hay comercios, transportes, escuela, etc.

Cuando te decidas a comprar la casa, hazlo de manera segura, a excepción de que seamos conocedores de la tramitación, es altamente recomendable que dentro de tu presupuesto incluyas alguna empresa bien reconocida para que estés asesorado legalmente y de manera especializada, incluso pueda encargarse del papeleo, del trámite de la compra de tu vivienda, ya sea si decidas adquirir un inmueble nuevo o usado, debido a que cuando no hay un profesional que se encargue de los contratos de compra venta, el pacto entre las partes (vendedor y comprador), las escrituras, fecha de pago y las demoras que se puedan generar en el transcurso de la tramitación, nos puede generar más costos al presupuesto, incluso multas. Recuerda antes de firmar cualquier documentos lee bien todos los papeles y las dudas que te vayan surgiendo las compartas con tu asesor.

Estando bajo contrato efectúa una inspección en general, para detectar cualquier problema oculto en la propiedad, techo, plomería o la construcción en general, es necesaria realizarla antes del cierre de la compra antes de perder tu dinero o hacer una mala inversión.

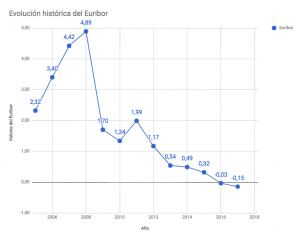

Los datos del euribor de junio situan su media en -0,181%. Este valor medio es el considerado valor mensual del euribor, y es este valor, el índice que se toma de referencia para la mayoría de hipotecas en España.

Los datos del euribor de junio situan su media en -0,181%. Este valor medio es el considerado valor mensual del euribor, y es este valor, el índice que se toma de referencia para la mayoría de hipotecas en España.

Estamos a mediados de junio y el euribor se situa en -0,182% de media mensual contando todos los valores diarios hábiles del euribor que ha habido hasta ahora.

Estamos a mediados de junio y el euribor se situa en -0,182% de media mensual contando todos los valores diarios hábiles del euribor que ha habido hasta ahora.