A pesar del extraño título que lo encabeza, pretendo que este artículo sea muy de andar por casa. Así que me dejo de florituras y entro en materia.

El mayor problema de las hipotecas es que se concedieron sobre tasaciones que no tienen nada que ver con el valor real a precios de mercado de las viviendas. Sin embargo, para aliviar esa carga, el tipo de interés ha descendido enormemente en los últimos años hasta acercarse a la nada o a esas cláusulas suelo de las que tantas veces hemos hablado.

Hasta ahí, una de cal y una de arena. La cuestión, para mí principal, es que a pesar de que los intereses se han reducido haciendo disminuir las cuotas, los salarios, o los ingresos de los hipotecados, no han aumentado en la necesaria proporción estos años. parte de la jugada de la hipoteca, al menos mentalmente, consistía en que cada año que pasar la cuota sería menos dolorosa por el normal aumento de los precios y de los salarios. No ha sido así.

Por tanto, el problema real, el que ha llevado al país a endeudarse hasta la locura y a los ciudadanos a apretarse el cinturón hasta la asfixia, es el bajo nivel salarial. No se trata solamente de que no haya trabajo, sino que no es posible encontrar hoy un empleo en el que te paguen el mismo salario (no ya uno mayor, sino el mismo) que hace cinco años.

¿Y pro qué? Porque muchos empleos han sido atacados por drones. Se llama drones a las empresas de la competencia que basándose en abaratar costes o en la falta de regulación, atacan un sector, lo explotan, obtienen los beneficios y se van sin que se pueda hacer nada por combatirlos. ¿Qué puede hacer un abogado recién licenciado para evitar que los bufetes utilicen a personas sin preparación que simplemente tienen que buscar sentencias en bases de datos? ¿Cómo evita un arquitecto recién licenciado que pongan a trabajar con Autocad a un tipo con solamente el bachiller? ¿qué hace un ferretero para competir con el chino de al lado? ¿Cómo consigue un fotógrafo que alguien pague por sus fotografías’ ¿Qué puede hacer un librero para competir con Amazon? ¿qué puede hacer un obrero industrial cuando se automatiza su planta y lo sustituyen por un robot?

Hay desde luego muchas soluciones imaginativas, pero son siempre anecdóticas o marginales y no consiguen evitar que poco a poco el factor trabajo tenga cada vez un peso menor y se paguen cada día menores salarios.

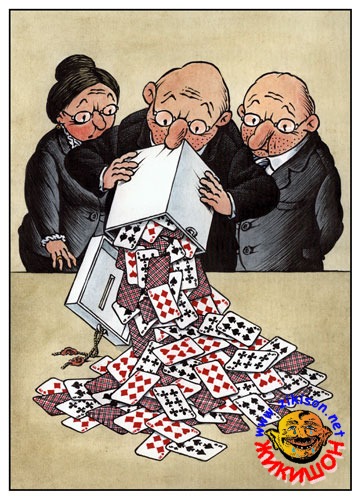

Y sin salarios no hay demanda, sin demanda no hay economía, y sin economía, demanda y salarios no hay dios que pague la hipoteca.