La economía va bien, claro que sí, y poco a poco vamos saliendo de la crisis, aunque la población activa descienda, el sector exterior haya sufrido un parón, la deuda no deje de crecer y haya aumentado un 11% el número de inmuebles que los bancos se han quedado en 2013 respecto al año anterior. El que no se lo crea es que es un derrotista, ¡carajo!

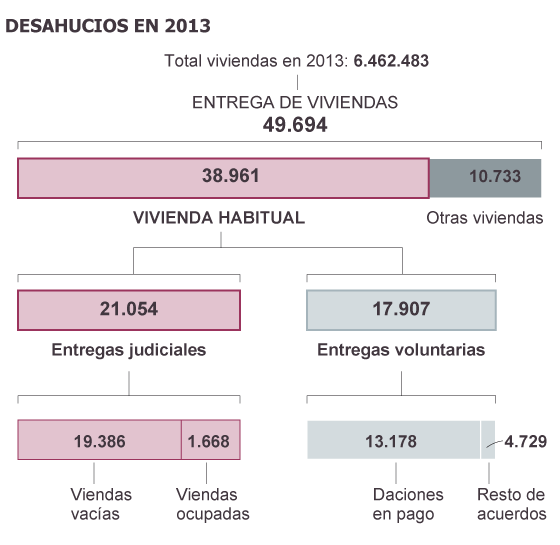

Aprovecho semejante oleada de optimism0 para encabezar el artículo con un gráfico elaborado por el diario El País a partir de datos del Banco de España. Y será un gráfico grandote, si me permitís, para que se vea bien la situación.

Si miramos de cerca los datos, y dejando ya de lado la ironía sobre lo felices que somos y las perdices que comemos, podemos ver que hay materia de debate: según los bancos, se están haciendo todos los esfuerzos posibles para evitar los desahucios, y precisamente por eso crecen los acuerdos de dación o de otro tipo, que antes eran meramente testimoniales. Por esa misma razón, y también según la opinión de los bancos, hay muchas menos entregas de viviendas ocupadas, pues los propietarios aceptan desalojarlas a cambio de alguna ventaja que se les ofrece. Por eso el gráfico tiene algo de equívoco, porque aunque se habla siempre, desde el título, de primeras viviendas, se menciona también después un enorme número de viviendas vacías. ¿Y cómo hay tantas primeras viviendas vacías? Por lo antedicho.

En total, el desahucio no alcanza más que al 0,77% del total de las hipotecas, lo que para unos puede ser muy poco y para otros una barbaridad, teniendo en cuenta el enorme número de hipotecas constituidas en España.

Lo que dicen por el otro lado, y creo que también con mucha razón, es que las daciones ne pago no han supuesto la desaparición de la deuda sino que han dejado fuera de juego, y por muchos años, a las personas que han tenido la desgracia de no poder pagar su hipoteca.

Por tanto, el gráfico puede interpretarse de diversas maneras, como casi todo en esta vida, pero hay una realidad que no puede ocultar: el hecho de que en un sólo año hemos padecido cincuenta mil tragedias más, con sus daños colaterales, sus daños personales y sus tremendas secuelas económicas que de un modo u otro pagaremos todos.

El camino de la recuperación no pasa porque cada vez haya menos consumidores potenciales, pero cada vez me convenzo más de que a los políticos ha dejado de interesarles la política. Otro día dedico un artículo a eso…