Bueno... Pues si no quieren pagar, que no paguen... Déjalos que decidan...

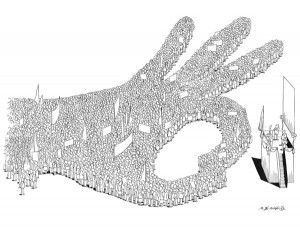

La gente siempre ha querido las cosas gratis, sin pagar un duro, por su cara bonita y porque ellos lo valen. En este país siempre ha sido popular el robo y héroes los bandoleros, pero creo que últimamente estamos sufriendo una gran oleada de descaro al pedir que se haga lo que sea, lo que haga falta, para que las deudas caduquen y el todogratis se extienda por el mundo.

Lo primero que he visto en ese sentido han sido varias movilizaciones exigiendo la renta mínima ciudadana, que es un sueldo mínimo al que se tendría derecho sólo por nacer. No voy a repetir aquí los maravillosos razonamientos de los que piden tal cosa, pero sí os diré algo: cuando todo el mundo tiene cuatrocientos euros, esa cantidad equivale a cero.

En segundo lugar, me ha llamado la atención la verdadera bronca que organizan las asociaciones de internautas ante cualquier amenaza contra el todogratis de las pelis, el todogratis de las series, y el todogratis de la música. Se les llena la boca hablando de cultura, de compartir, de crear sociedad, cuando lo cierto, lo real, es que a ellos puede que le importen esas cosas, pero a una abrumadora mayoría de internautas lo que les importa es poder descargarse lo que quieran, gratis, y sin publicidad. Lo novedoso no es que se robe: lo novedoso es que se creen pretextos tan complejos para defenderlo.

Lo último y más apropiado para esta web es el tema de la dación en pago. Se comenta alguna sentencia en la que se dice (habría que leerla) que entregar el piso debería ser suficiente para cancelar una hipoteca. Y yo digo que sí, que es verdad, y que propongo que se haga así, pero con la hipotecas que se constituyan a partir de ahora. Las otras se constituyeron con unas normas, y se deben cumplir esas normas. Si para las nuevas acordamos eso, pues que así sea.

Y ahora os pregunto yo: ¿qué tipo de interés tendrían esas nuevas hipotecas que se podrían liquidar con darle el piso al banco?, ¿a cuántos años prestarían el dinero?, ¿a quién se lo prestarían?, ¿en qué condiciones? Pensemos un poco y hagamos conjeturas…. el que se atreva.

O sea que muy bonito todo, pero si podemos cancelar una hipoteca entregando el piso, tened en cuenta que esa hipoteca quizás no sería para nosotros. Lo cual, si me lo permitís, da lugar a una última pregunta : ¿Estamos todos tontos por pedir semejante cosa?

Yo ya no me quiero meter en si el Gobierno tiene credibilidad o influencia para convencer a nadie de que compre un botijo, así que menos una cosa de tanto valor y tan importante como una vivienda.

Yo ya no me quiero meter en si el Gobierno tiene credibilidad o influencia para convencer a nadie de que compre un botijo, así que menos una cosa de tanto valor y tan importante como una vivienda.