España de vacaciones y el Euribor a lo suyo

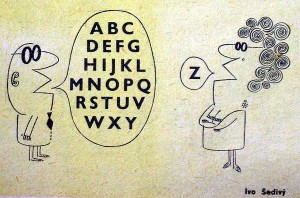

Recién nos pilla de regreso de las vacaciones y nos encontramos con el cierre del Euribor en el mes de agosto en la pantalla del ordenador, y la verdad es que no sabemos si alegrarnos, llevarnos las manos a la cabeza, o simplemente pasar del tema con toda la paciencia que podamos.

Y es que el cierre del Euribor en agosto ha sido del 2,097%, en tasa media mensual, lo que supone una caída de 0,86 puntos porcentuales con respecto al mes de julio, algo que debería de llenarnos de alegría, si no fuera porque es algo que no nos sirve para nada, se mire por donde se mire.

Porque lo único que importa a la hora de calibrar el impacto que el Euribor, o su modificación, puede tener en nuestras vidas es la comparación interanual, y en ella poco o nada podemos alegrarnos, ya que si tenemos en cuenta que el Euribor cerró el mes de agosto de 2010 en el 1,42% nos enfrentamos a un incremento de 0,68 puntos porcentuales, similar a todos los incrementos que hemos estado teniendo a lo largo del año, lo que provocará una subida de las cuotas hipotecarias entre 50-60 euros.

Un escenario nada positivo, si tenemos en cuenta que cada vez hay más gente sin recibir ningún ingreso mensual, ya que a la elevada tasa de paro que seguimos sufriendo se le añade ahora que las prestaciones y las ayudas que muchas familias estaban recibiendo están llegando a su fin, con lo que la situación se vuelve dramática.

Si a ello le añadimos que el BCE subirá los tipos de interés para la zona Euro en septiembre o en octubre, no nos queda más que echarnos a temblar, porque ello hará que el Euribor siga su tendencia al alza sin solución de continuidad provocando una auténtica quema.

En definitiva, que llegamos de vacaciones, tan felices que estábamos, y nos encontramos con que poco o nada ha cambiado, el Euribor sigue haciendo de las suyas, el paro sigue creciendo y los mercados siguen manejando el cotarro. Si lo sé no vengo y me quedo en la playita tostándome al sol.