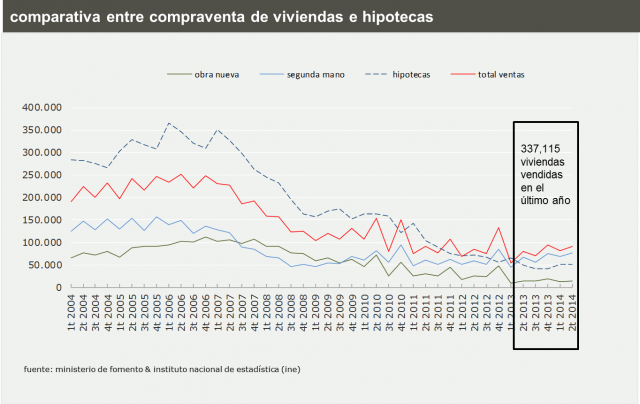

Ya lo hemos dicho muchas veces en este mismo espacio: el problema para la resurrección del mercado hipotecario no es que no exista liquidez, que de eso ha de sobra, sino la falta de demanda solvente. ¿Y qué es demanda solvente? es el comprador que tiene ingresos suficientes para garantizar que la hipoteca se podrá pagar o es muy probable que se pague, teniendo en cuanta que hablamos de un producto a muy largo plazo.

Ahí es donde está el problema.

La frontera, según los últimos análisis, parece haberse colocado por consenso en el entorno de los 2500 € mensuales. Quien pueda demostrar que gana más de esa cantidad tendrá acceso al mercado hipotecario, y quien no, se verá excluido. Las condiciones, eso sí, parece que mejorarán. Losa bancos, inundados de dinero, pelearán a la baja en los diferenciales y una vez más volverán a concederse hipotecas eternas, a treinta y cinco años. Al fin y al cabo, recordad que el BCE está prestándoles el dinero gratis, así que cualquier cosa que les garantice, más o menos, que lo van a recuperar, será buen negocio.

Con esto se espera que las hipotecas repunten este año, tanto en número de contratos firmados como en el monto de su saldo vivo total. Si esto sew confirma, será la primera subida de este tipo en los últimos siete años.

De todas maneras, para mí hay algo que no encaja: mientras por una parte se flexibilizan las relaciones laborales y se insiste desde múltiples instancias en la necesidad de acabar con la mentalidad de que el trabajo es parea toda la vida, la banca sigue desconfiando del trabajo en precario. Cómo es posible que se exija al trabajador disponibilidad para cambiarse de ciudad y hasta de sector y al mismo tiempo se el exija absoluta estabilidad para conseguir una vivienda en propiedad?

¿Cómo es que desde el mundo financiero se pide con una boca una cosa y con la de al lado la contraria? Cosas de engendros bicéfalos, amigos.