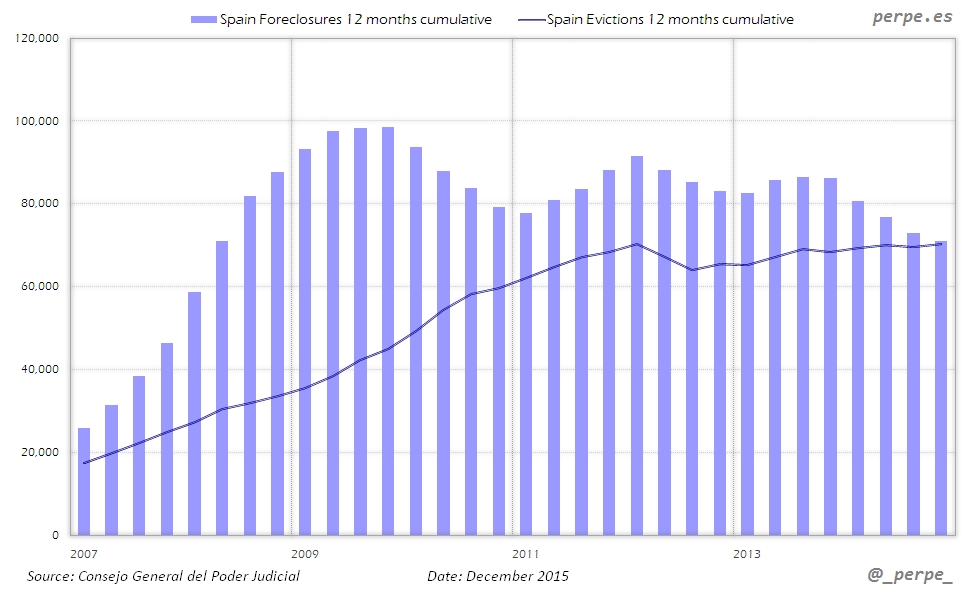

Empezamos hoy de nuevo con una imagen: es la evolución de las ejecuciones hipotecarias y desahucios en España desde 2007 hasta hoy. La fuente es el Consejo General del Poder Judicial, y algo sabrán estos de lo que sale de los juzgados.

Ahora que se han terminado al fin las elecciones y no se puede sospechar motivación política en cualquier cosa que se diga, ya se puede afirmar que la recuperación no es tal, sino un simple alto al fuego, o dicho de manera más técnica, una atenuación del ritmo al que empeoramos.

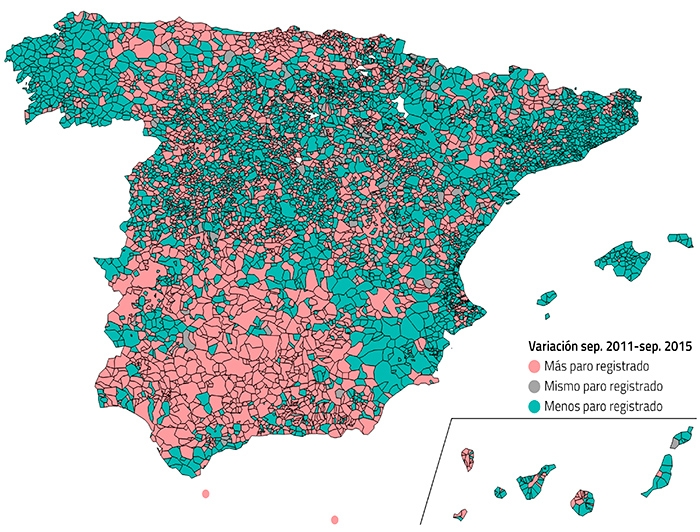

Con la caída de las rentas del trabajo, y la recuperación en falso del empleo, las hipotecas siguen siendo una pesada losa sobre las economías familiares, ya sea porque uno de los miembros de la familia sigue en en el paro, o por ese fenómeno reciente según el cual consigues un trabajo pero sigues siendo pobre porque el salario se ha quedado en una sombra de lo que era, en la misma actividad, antes del comienzo de esta crisis sin final.

Si analizamos la gráfica vemos la gran crisis de Lehman Brothers y sus dos réplicas, perfectamente marcadas por los intentos del BCE de reflotar la economía por el dudoso procedimiento de introducir dinero en el sistema, pero sólo pro la parte alta. También, y eso hay que reconocerlo, el mínimo de ejecuciones al que hemos llegado ahora está por debajo de los mínimos de ocasiones anteriores, lo que deja un espacio para el optimismo.

Pero si hablamos de desahucios, la cosa cambia. Salvo un pequeño descenso a finales de 2012, el total de personas que pierden su vivienda sigue una tendencia claramente alcista, fruto de la mayor lentitud con que se producen estas decisiones, siempre más traumáticas.

Ese va a ser uno de lo campos de batalla políticos del futuro: mientras no se consiga recuperar de algún modo a todos esos cientos de miles de españoles que lo perdieron todo, la demanda interna no repuntará y no tendremos una verdadera recuperación. Ya no se trata de caridad, ni de buenrollismo, sino de desatascar de algún modo una recuperación económica que no acaba de llegar y que , cuando llega, se estrella contra la vieja hipoteca, con sus cuotas reforzadas por una deflación y una bajada de salarios generalizada que parecen estar aquí para quedarse.

Felices fiestas a todos.