Panorama del asunto...

El precio de la vivienda no parece encontrar un soporte en el que detener su caída. El dato, que en sí mismo no debería tener mayor relevancia, resulta que es de máxima importancia por ser en vivienda donde se concentra un porcentaje muy alto de la riqueza de los españoles y por afectar directamente a los balances de los bancos, que tienen también una parte sustancial de sus garantías invertidas en ladrillo.

Así las cosas, cada nueva bajada de la vivienda facilita, en teoría, el acceso a este bien de primera necesidad por parte de los que no la tienen, pero supone un clavo más en el ya de por sí siniestro ataúd de nuestra economía. Cada vez que baja la vivienda, las familias se sienten un poco más pobres (el famoso efecto riqueza) y menos predispuestas a gastar, y los bancos se asustan un poco más por las cantidades que deben provisionar y por los agujeros que aparecerán en sus cuentas con cada nuevo impago.

Pero veamos ahora por qué baja la vivienda y por qué algunas firmas de análisis, como la británica Capital Economics, o la consultora española Acuña y asociados, pronostican que las bajadas continuarán hasta un 30% o incluso un 50%, llegando a alcanzar los niveles de 2002.

-Desempleo: mientras no baje el vergonzoso nivel de desempleo de nuestra economía, será imposible reactivar el sector a través de la demanda.

-Deuda pública: si el Estado absorbe el dinero disponible a un tipo de interés superior al que pagan los particulares, la banca no tiene incentivo alguno para abrir el crédito a las familias, y menos aún para conceder hipotecas.

-Exceso de oferta: el exceso de oferta de los años anteriores no ha podido ser compensado todavía, y de hecho se ha visto agravado por la pérdida de población debida a la crisis económica.

-Segunda vivienda: la penalización que sufren las segundas viviendas por la reforma eléctrica obliga a algunos propietarios a poner a la venta su segunda vivienda, lo que agrava el problema anterior.

-Caída de los salarios: las viviendas se venden, al final, por lo que la gente puede pagar, y la caída de salarios en España, un hecho cierto y poco discutible, hace que la demanda sea más débil y a precios menores.

Lo gracioso del asunto, si me permitís usar semejante palabra, es que el mayor propietario de viviendas en España es el Sareb, el banco malo, y ese es de todos. Así que encima, la pérdida la pagaremos a escote…

El euribor en julio de momento sube respecto al mes anterior. La media de su valor mensual es de 0,523%, ¿Cómo cerrara este mes?.

El euribor en julio de momento sube respecto al mes anterior. La media de su valor mensual es de 0,523%, ¿Cómo cerrara este mes?.

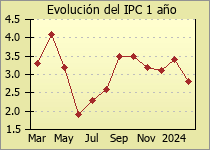

El avance mensual del IPC en 0,1% en junio situa su tasa anual en el 2,1%, cuatro décimas por encima de la del mes de mayo, según los datos registrados por el INE (Instituto Nacional de Estadística).

El avance mensual del IPC en 0,1% en junio situa su tasa anual en el 2,1%, cuatro décimas por encima de la del mes de mayo, según los datos registrados por el INE (Instituto Nacional de Estadística).

Como es domingo y verano he aprovechado para programar un simulador de hipoteca sencillo que se pueda incluir en cualquier blog o web con solo 2 lineas de código. Más adelante pondré con más colores y otras utilidades para que los bloggers podais ofrecerselo a vuestros lectores. Es una forma de enriquecer vuestro blog. El Código es el siguiente (Selecionarlo y pegarlo en vuestra sidebar):

Como es domingo y verano he aprovechado para programar un simulador de hipoteca sencillo que se pueda incluir en cualquier blog o web con solo 2 lineas de código. Más adelante pondré con más colores y otras utilidades para que los bloggers podais ofrecerselo a vuestros lectores. Es una forma de enriquecer vuestro blog. El Código es el siguiente (Selecionarlo y pegarlo en vuestra sidebar):

Los datos del euribor de junio situan su media en 0,507%. Este valor medio es el considerado valor mensual del euribor, y es este valor, el índice que se toma de referencia para la mayoría de hipotecas en España.

Los datos del euribor de junio situan su media en 0,507%. Este valor medio es el considerado valor mensual del euribor, y es este valor, el índice que se toma de referencia para la mayoría de hipotecas en España.