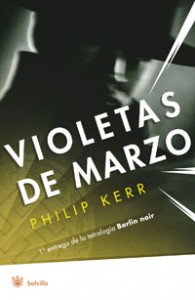

Dación en pago sí, pero mucho ojito a las consecuencias

Visto por encima, parece que la dación en pago es una gran alternativa a la situación de embargo hipotecario, ya que permite saldar la deuda con la simple entrega de la vivienda, sin quedarse con una deuda por tiempo indefinido con la entidad bancaria. Sin embargo, ¿cuáles son los inconvenientes que traería la dación en pago?

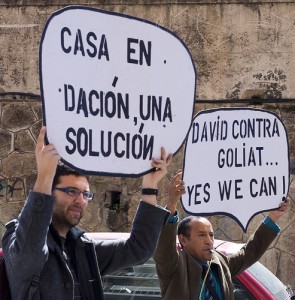

Tanto la clase política como las entidades financieras se están afanando en mostrarnos todos los inconvenientes que la dación en pago traería consigo, y razón no les falta, así que es conveniente conocerlos para poder hacerse una composición de lugar apropiada y que, entre todos, construyamos una legislación hipotecaria acorde con lo que deseamos y necesitamos.

Aparecen dos principales inconvenientes:

1. Hipotecas más caras: Para compensar el posible embargo hipotecario en el que la entidad financiera podría perder dinero (siempre que la vivienda se hubiera depreciado por debajo del valor de la deuda en el momento del embargo), o las gestiones necesarias para deshacerse de la vivienda embargada y recibida tras la dación en pago, las entidades financieras cobrarán más dinero por sus préstamos hipotecarios.

Para ello cargarán el tipo de interés con un diferencial más elevado y cobrarán más comisiones por todos sus servicios, con lo que los clientes tendrán que pagar hipotecas más caras, saliendo claramente perjudicados.

2. Menor financiación: Si en estos momentos los bancos están ofreciendo el 80% del valor de tasación no es por capricho, sino para cubrirse ante una posible depreciación de la vivienda. Pues bien, con la vigencia de la dación en pago, esta financiación máxima se reduciría al 60-70%, ya que la protección que necesitaría la entidad financiera sería mayor.

Es decir, con la dación en pago nos encontraríamos con hipotecas más caras y con menor financiación. Ahora es cuando, como sociedad, debemos de reflexionar si preferimos este tipo de hipotecas, a las que podrán acceder menos personas, o si preferimos olvidarnos de la dación en pago y conseguir hipotecas más baratas y por más dinero.

Es una reflexión que se debe de realizar entre todos, comprendiendo, como no podía ser de otra manera, que ningún cambio legislativo es inocuo, sino que genera unas consecuencias.