A principios de este año, concretamente en enero, se firmaron en España 17.464 créditos hipotecarios, según datos del Instituto Nacional de Estadística (INE). La cifra en sí un poco ridícula y no se atreve siquiera a comparar con la de un mal mes de los años buenos, pero lo que realmente llama la atención es otra cifra: la del total de compraventas de viviendas: 30.659 casas, según la misma fuente.

¿Y esto qué significa? Pues que los pisos se siguen vendiendo, pero al contado, sin pasar por el banco ni solicitar una hipoteca, y eso aunque parece que algunos bancos vuelven a ofrecer productos comerciales destinados a la compra de vivienda. De hecho, el 57% de las operaciones inmobiliarias sobre viviendas, no llevaban hipoteca.

Seguro que a todos se os pasado ya por la cabeza más de una idea de por qué pasa esto, y seguramente tenéis razón: el dinero estaba y sigue estando en alguna parte, y quienes dieron el pelotazo en los años buenos lo tienen a buen recaudo esperando las ocasiones que genera la crisis. Así es como funciona el mundo en realidad: el que da un gran estacazo económico y tiene un mínimo de cerebro, poco a poco se hace respetable, o se muda de ciudad, y se convierte, con sus hijos y sus nietos en una persona irreprochable de posibles.

Luego están también los que simplemente trabajan y ahorran, pero cuando se habla de comprar vivienda estos son bastante menos frecuentes, aunque hay mucho que pueden hacerlo con a ayuda de los padres o los abuelos, o incluso de los propios vendedores, que pueden aceptar que el piso se pague a plazos. Hay muchas posibilidades y no todo son dineros escondidos, por supuesto, pero vivimos en un país donde el refrán que dice “piensa mal y acertarás” podría formar parte, sin problemas, de una hipotética letra del himno nacional.

Al final, entre esto y otras cosas, el número de hipotecas constituidas sobre viviendas lleva descendido este año un 32,5% respecto al mismo periodo de 2013, lo que ya es decir, porque 2013 fue un año espectacularmente malo.

Mientras tanto, los bancos siguen como locos tratando de vender sus carteras inmobiliarias, antes de que a alguien se le ocurra decir que la valoración a la están inscritas a sus balances no se la cree ni Harry Potter.

Veremos en qué para esto.

El euribor de marzo sube hasta 0,577%. Este dato lo confirmará el Banco de España en los próximos días, pero ya podemos realizar los cálculos para las próximas revisiones de las hipotecas a los que nos toque en marzo.

El euribor de marzo sube hasta 0,577%. Este dato lo confirmará el Banco de España en los próximos días, pero ya podemos realizar los cálculos para las próximas revisiones de las hipotecas a los que nos toque en marzo.

La tendencia del euribor en marzo es a subir. Esto es así comparando su valor mensual medio actual que es de 0,565% respecto al valor del mes pasado.

La tendencia del euribor en marzo es a subir. Esto es así comparando su valor mensual medio actual que es de 0,565% respecto al valor del mes pasado.

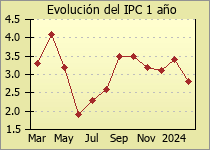

El Indice de Precios al Consumo (IPC) permaneció sin cambios en febrero en relación al mes anterior, osea que los precios no cambiaron respecto a enero. Con esta estabilidad mensual el IPC situó su tasa interanual en el 0%

El Indice de Precios al Consumo (IPC) permaneció sin cambios en febrero en relación al mes anterior, osea que los precios no cambiaron respecto a enero. Con esta estabilidad mensual el IPC situó su tasa interanual en el 0%