Que cada cual saque sus conclusiones...

El viernes nos preguntábamos de quién son lo bancos y de quién es la hipoteca. La respuesta, a mi ver, está clara: nuestros. Ya sé que no os gustó la idea, pero los bancos, como los políticos, sond e los accionistas y de los votantes. O creemos eso, o nos hacemos totalitarios. Mala suerte.

Hoy pasaré a otra pregunta que nos hacemos a menudo: ¿cuándo se venderán los pisos vacíos? ¿Cuando saldrá por fin de la cartera de los bancos el gigantesco stock de urbanizaciones sin vender que pesa sobre sus balances como una losa?

La respuesta es que probablemente nunca, y trataré de explicarlo.

Por toda España se acumulan decenas de miles de pisos sin vender. Hay gente que se ha entretenido incluso creando mapas de urbanizaciones y barrios fantasmas. En cada ciudad, y ya lo hemos visto antes, hay barrios enteros de casas vacías.

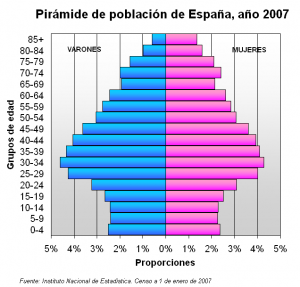

La cuestión es saber a quién se le pueden vender, y para eso hay que echarle un ojo a la pirámide demográfica española.

El mayor boom de población se produjo al final de la guerra civil y en los años ochenta. Posteriormente hubo una avalancha de inmigración que aumentó nuestra población en otros cinco millones de personas.

La clave del problema está en que la construcción de vivienda en España fue posterior a la generación de la población, por lo que es esperable que las casas, en muchísimos casos, duren más que las personas.

Los nacidos tras la guerra civil tiene ahora una media de setenta a setenta y cinco años. Por razones naturales, es esperable que abandonen sus pisos en una media de diez años, por lo que a todo el stock de pisos sin vender se va a añadir un buen número, de cenas de miles, de viviendas usadas vacías. Y lo harán justo en un momento en el que se podrán vender muy malamente y cuando sus hijos y herederos, en muchos casos, residen en otras localidades y no las van a ocupar.

Estas viviendas, por tanto, presionarán a la baja a los pisos vacíos por dos lados: aumentando la oferta en los casos en que se quieran vender, o reduciendo la demanda cuando los herederos los ocupen.

Casi nadie habla de esta realidad, pero lo cierto es que nuestra pirámide demográfico nos dice que lo que no se haya vendido en cuatro o cinco a os no se venderá nunca, o tendrá que bajar sensiblemente de precio.

Si a eso unimos que muchos de los inmigrantes que llegaron a España han retornado a sus países o acabarán haciéndolo si la crisis se prolonga, entonces está claro que el stock de pisos no sólo no va a disminuir, sino que incluso puede crecer en los próximos años.

Y al que le quede la esperanza aún de colocarle su hipoteca a otro, que le eche un ojo a los datos de natalidad. Y hablamos.