Te lo dejo en cuatro perras, que es de un embargo...

El viernes hablaba de los cambios legislativos en torno a las hipotecas y de cómo se había modificado la cantidad máxima embargable del salario de una persona para cubrir una deuda hipotecaria. Tenía la cuestión sus más y sus menos, como todo, y dejábamos pendiente para hoy el otro cambio normativo.

Porque es importante: han elevado del cincuenta al sesenta por ciento del valor de tasación la cantidad mínima a la que se puede adjudicar en subasta un piso embargado.

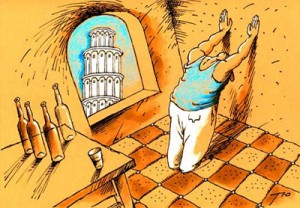

Hasta ahora, el procedimiento el el que sigue: después de no pagar una serie de cuotas, normalmente seis o más, el banco iniciaba un procedimiento de apremio, y tras no conseguir satisfacción económica del hipotecado, solicitaba el embargo del piso.

Una vez embargado el piso, y tras los trámites oportunos, se subastaba la vivienda, de modo que lo obtenido en esta subasta se destinaba a pagar la deuda. Lo que quedaba, si quedaba algo a mayores, era para el hipotecado, y si quedaba un saldo negativo, era y es lo que seguía debiendo el hipotecado después de perder la casa.

Lo vemos con un ejemplo: Tenías una hipoteca de trescientos mil euros. Debías doscientos mil en el momento de dejar de pagar. Te embargaban la vivienda. Como podía sacarla a subasta por la mitad de lo tasado, la sacaban a subasta a ciento cincuenta mil. La adjudicaban a ese precio, y seguías debiendo cincuenta mil.

En teoría, el sistema era bueno, porque la pública subasta permite que el precio del bien se eleve si vale la pena, peor todos sabemos lo que es la picaresca y el canallismo de las subastas, con lo que casi siempre se adjudicaban las viviendas en el valor mínimo o de salida, haciendo un gran daño al hipotecado.

Con el cambio actual, que pasa del 50% al 60 % , y en el mismo ejemplo, no podrían adjudicar esa vivienda en subasta en menos de ciento ochenta mil. Es un paso tímido y apocado (como casi todos los que dan últimamente) pero es un paso en la buena dirección.: en la de defender los intereses del ciudadano por encima de los del banco, y sobre todo, por encima de los del subastero. Porque era el colmo.