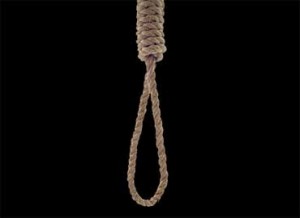

Cuerda tienen. Ahora les falta voluntad.

Todos los sospechábamos, pero el tema del suelo es también una rémora grave para la situación financiera de los bancos. No se trata sólo de las hipotecas impagadas, de los pisos que han tenido que quedarse y de los que han promovido y no venden: según los últimos datos, los bancos y cajas españoles tienen en su balance cinco veces más suelo construible de todo el que se vendió en España en 2010. Y nos referimos a todo el que se vendió, de cualquier procedencia y por cualquier modo, y no del que vendieron ellos.

En total, y según lo declarado, bancos y Cajas tiene inscritos veinte mil millones de euros netos en terreno, y en toda España se vendió en 201o solamente suelo por importe de cuatro mil millones.

Sin embargo, y para saber las razones de esto haría falta un estudio sociológico más que uno económico, el precio del suelo sólo ha bajado un 1,8 % en este periodo. Si la demanda se desploma y las expectativas son desfavoravbles, ¿por qué no bajan los precios? No lo sabemos: habrá que describir un nuevo tipo de elasticidad del producto, porque otra cosa no se explica.

Y ojo, que he dicho veinte mil millones de euros netos, lo que significa que ya se han provisionado para posibles pérdidas diez mil millones, así que el valor al que compraron fue de treinta mil millones.

En este estado de cosas, la hipoteca empieza a ser la bicha para los bancos y no es de extrañar que cada vez que se les mencione suelo, construcción o algún concepto similar se acaben subiendo por las paredes…

Como muchos de nosotros.