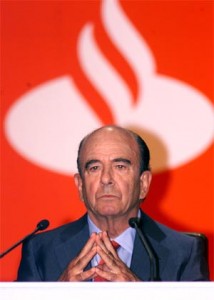

Funcionario del Servicio de Aguas amenazando al Banco de Santander

Por fin he encontrado el dato: en España hay 2.950.000 funcionarios dependientes de las distintas, solapadas, suplicadas y omnipresentes administraciones públicas. A estos hay que añadir quinientos mil empleados públicos más, aproximadamente, dependientes de distintos saraos, empresas públicas, institutos del no sé qué y otros cargos discrecionales de nombramiento digital a cargo de las Comunidades Autónomas.

Un dato clave que hay que añadir es el hecho de que al menos la mitad de estos funcionarios tienen más de 50 años, con lo que la administración puede reducir su número por el simple procedimiento de no convocar oposiciones para relevarlos a medida que se vayan jubilando, pero eso podría tener graves consecuencias a nivel bancario, hipotecario y económico, sin entrar siquiera a valorar el efecto de esta medida en los servicios que presta la administración.

La cuestión es que los funcionarios son considerados la base económica de nuestro sistema, pues al contar con sueldo fijo y trabajo estable, suponen uno de los puntales de la estabilidad de las inversiones. Los bancos dan hipotecas a los funcionarios porque saben que no se quedarán sin trabajo, y si su número disminuyese, bajaría la calidad conjunta de las hipotecas concedidas por la banca española.

Nos encontramos, por tanto, ante el dilema de averiguar qué es mejor: si que unos pocos tengan más seguridad y mejores condiciones laborales que el resto, y que el sistema permanezca más o menos estable, o aumentar la precariedad global reduciendo funcionarios, lo que nos abarataría los gatos pero volvería más inseguras nuestras hipotecas y nuestro sistema bancario.

¿Cómo lo veis?