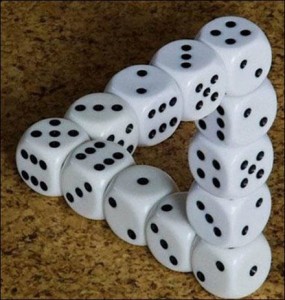

La cosa tiene su truco.

Aprovechando que Edmart Rusan y yo jugamos en el mismo equipo, me permito ofrecer la cara B del mismo tema, por aquello de profundizar en el debate que se planteaba en los comentarios. Su artículo de la semana pasada está perfectamente argumentado, así que no pienso contradecirle, sino solamente ofrecer otra visión, también real, o eso creo.

El sistema americano de hipotecas consiste, como bien explica Edmart, en que el bien y sólo el bien hipotecado, ejerce de garantía para el pago. Eso implica que el banco asume mayores riegos y que si te sale mal la operación podrás respirar en vez de verte ahogado de por vida por el pago de la deuda pendiente.

A mí, como a Edmart y a la mayoría de los lectores y comentaristas, me parece más justo el sistema americano, pues al disminuir el riesgo para el que compra una vivienda y firma una hipoteca, aumentaría la circulación y serían más los que se arriesgasen a salir de casa de sus padres, por ejemplo.

Dicho esto, hay que tener en cuenta que los bancos son los que tienen nuestro dinero, pues manejan el dinero de los ahorradores. Por tanto, os pido que os pongáis en el lugar del banco, y me digáis qué es lo que haríais si alguien, un familiar, un amigo, o quien fuera, os pidiera dinero prestado para comprar una casa y os dijera que en un momento dado, en vez de devolveros el dinero, podía entregaros la casa y dejar la deuda saldada con eso.

Venga, seamos sinceros: ¿qué le diríais? Aunque fuese vuestro hermano: ¿qué le contestaríais?

Lo más probable es que la mayoría de nosotros pidiésemos al que compra el piso que pusiera una importante suma de su parte, de modo que tuviera interés en conservar el piso. Conclusión: con el sistema americano, los bancos, en vez de prestar el 80 % del valor de tasación, prestarían el 50% o el 60 % como mucho.

Además, al aumentar el riesgo de perdidas para el banco, aumentaría el riesgo total de la operación, y como bien sabe todo el que haya echado un ojo a las matemáticas actuariales (las que rigen las compañías de seguros, por ejemplo), un aumento del riesgo implica un aumento automático de la tarifa. Conclusión: con la hipoteca americana, la hipoteca costaría Euribor +5 puntos, por ejemplo.

Resumiendo y para no ser pesado: las cosas no siempre son lo que parecen, y si en Europa se utiliza un modelo hipotecario diferente es precisamente para defender a las clases humildes y darles posibilidades de financiación, pues no hay nada más duro que pertenecer a una clase baja y que nadie te preste un duro, lo que te clava en la clase baja para siempre, sin posibilidad de mejorar. Por eso, se exigen unas garantías tan altas: para que chaya más gente que pueda acceder al dinero, pues de otra manera sólo podría comprar un piso quien tuviese un montón de dinero ahorrado y quien pudiera pagar un tipo de interés escandaloso.

Por lo demás, insisto en que os pongáis en el lugar del banco y que no le pidáis que ofrezca a sus clientes condiciones que nosotros, ninguno de nosotros, ofrecería ni a su propia madre.

Como norma general, no hay mejor método que preguntarse: “esto que pido, ¿estaría dispuesto a darlo yo si me lo pidiesen?”

Cristianismo, creo que le llaman, pero a veces somos tan modernos y tan light que preferimos el budismo. EM-budismo.

Perdonad la broma y viva España, coño, que somos campeones.