La cosa está mala...

Hoy voy a hablar de un tema que supone un pellizco muy grande en el gasto público y una balsa de fraude muy importante en el conjunto del gasto público, pero que nadie menciona sabiendo que sacarlo a colación es como abrir las puertas del Infierno.

Se trata del seguro de desempleo y el hecho de que sea igual para todos e igualmente costoso y obligatorio cuando está claro que, por distintas razones, unas personas suponen un riesgo mayor para le sistema que otras.

El contrato de seguro se basa en la idea de cubrir un riesgo con una cantidad que, tomada de modo estadístico, sirva para cubrir el riesgo del conjunto con las aportaciones de los partícipes.

Sin embargo, en el caso del seguro de coche, que es el que todos conocemos, sabemos de sobra que en el coste de ese seguro influyen otras variables, como los años de experiencia del conductor, su edad, sexo, y los siniestros que haya declarado en los años precedentes.

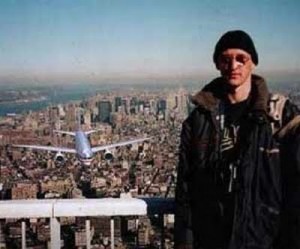

En el seguro de desempleo, sin embargo, no se tiene en cuenta nada de esto, dando lugar a que una serie de grupos cobren sistemáticamente lo que otros aportan.

La pregunta que yo os planteo, es: ¿sería más justo que el seguro de desempleo se acercara un poco más al sistema de los seguro de automóvil? Yo creo que sí.

Esto significaría que habría una parte del seguro fija y obligatoria, que pagaría todo el mundo, y una parte variable y voluntaria que pagaría el que quisiera y que sería más abultada cuanto mayor fuera la probabilidad de que el trabajador se quedase en paro y más reducida cuanto menor fuese esta probabilidad y más años seguidos hubiese trabajado.

De este modo se evitaría los fraudes típicos del que trabaja diez meses y cobra doce, y se aumentarían los sueldos de los que pagan siempre para no recibir nunca. Porque lo que está claro, para mío, es que ese dinero es del trabajador y él, y sólo él, debe decidir si lo gasta en un seguro de desempleo o en unas vacaciones en Ibiza.

¿Cómo lo veis?